(c) Por el Dr. Federico Rauch

Permitida su reproducción total citando su fuente.

Hoy trataré de hacer un primer análisis político y jurídico

del régimen fiscal municipal de Ushuaia que sus nuevas autoridades electas en diciembre pasado han decidido aplicar.

El nuevo régimen implica, más allá de su aparente sesgo

progresista, un incremento concreto, real y sin precedentes de la presión impositiva en la historia de la ciudad. Y lo que es mucho más significativo,

el incremento propuesto es por lejos, muy superior a cualquier cálculo de la

inflación producida en Tierra del Fuego en los últimos 12 meses.

Esto significa que las nuevas autoridades electas, no sólo

quieren compensar el deterioro del valor de la moneda, sino aumentar efectiva y

dramáticamente el total de recursos económicos que extraen de los vecinos

ushuaienses.

El autor de la mayoría de los códigos fiscales de la

Argentina de los últimos 60 años, Dino Jarach,

entre otros, como Enrique G. Bulit Goñi, ponen en el centro de la

política fiscal la necesidad de que los ingresos

y gastos del Estado deben reflexionarse en conjunto, en unidad conceptual. Se

trata de un desafío que las comunidades deben enfrentar con criterio de unidad,

o al menos de alianza, aunque sea circunstancial o transitoria, para avanzar

hacia el bien común o bienestar general.

Estos dos conceptos

centrales significan:

1) que la justificación de los ingresos fiscales que se

exijan deben balancearse con unos gastos fiscales justificados y traducidos en

obras y servicios necesarios que vuelvan íntegramente a los

vecinos, y

2) Que en toda comunidad civilizada y democrática, estos

ingresos tributarios deben contar con un consenso informado y previo de parte de los vecinos.

Estos dos principios centrales se encuentran plasmados en

la Constitución Nacional, la ley convenio de coparticipación federal, la Constitución provincial y la norma rectora

de la ciudad, la Carta Orgánica.

Por otra parte, la política fiscal puede servir como una

herramienta de redistribución de la riqueza, compensando las asimetrías

excesivas en el patrimonio y el poder que ello conlleva, y ello se asocia con

el concepto de los impuestos progresivos sobre el patrimonio o la renta, impuestos expresamente asignados a la Nación y las provincias.

Pero también puede fácilmente ser utilizado como excusa

total o parcial para obtener mayores recursos fiscales que no se redistribuyen

a la sociedad, sino que terminan sirviendo para enriquecer o mejorar el

patrimonio de unos pocos.

El escenario adecuado para que ello ocurra es la

corrupción.

Y ese es el caso de la Argentina de las últimas décadas, que ha

llegado a ser uno de los países más corruptos del planeta.

Existen dos formas de aplicar una política fiscal: Una es distribuir la carga de manera proporcional al patrimonio y

los ingresos de las personas, de manera que el esfuerzo de los que más ganan se

traduzca de manera inmediata y directa en un menor esfuerzo por parte del

resto (pagan menos impuestos). En este modelo, la carga total fiscal total

se corresponde con el gasto fiscal razonable y necesario y no se incrementa,

sino que se redistribuye.

El otro modelo es distribuir

la carga de manera proporcional al patrimonio y los ingresos de las

personas que más ganan, pero sin disminuir los impuestos al resto,

resultando que el monto total recaudado resulta mayor, sin haber

discutido previamente si se justifica un gasto fiscal mayor y porqué. En este

segundo modelo, cuando no alcanza para cubrir ese nuevo gasto fiscal, se recurre además a elevar la base fiscal

del hecho imponible o su alícuota.

Este segundo modelo

es el asociado a la corrupción. La trampa está en que se justifica una

mayor presión fiscal sobre la base de una progresividad redistributiva, pero no se explica porqué, en qué y a

quienes irá a parar ese dinero, es decir no se explica o justifica el gasto

fiscal.

La tercerización en empresas privadas de la mayoría de

los servicios que presta el Estado a la comunidad termina de cerrar el círculo.

En efecto, la discusión del precio que se paga con esa mayor exacción fiscal de los bolsillos

de las personas, queda entre los políticos electos y los dueños de esas

empresas, lejos de toda mirada y control social.

Es la llamada patria contratista, el capitalismo de amigos,

y la fuente principal del enriquecimiento de los políticos y sus socios

privados, como hoy se puede ver descarnadamente en todos los medios de difusión

de la Argentina.

Finalmente este robo generalizado, sólo se puede ejecutar

con la complicidad de un Poder Judicial

que se queda con lo suyo, mira para otro lado, por temor a perder sus

privilegios o por simple y directa complicidad.

El resultado es un

emprobrecimiento total y progresivo de la mayoría del pueblo, es decir un resultado

exactamente contrario al fundamento teórico de los impuestos progresivos.

Y no es porque ese fundamento sea errado, sino porque es

implementado según el segundo modelo, es decir sin que esa redistribución

llegue de manera directa e inmediata en forma de menos impuestos a la gente, y

porque con ello se pretende justificar mayores alícuotas a pagar sin justificar

previamente el mayor gasto fiscal que se hará, y quienes resultarán sus

beneficiados.

Una política tributaria democrática y justa es como una moneda de

dos caras: Primero es necesario explicar en qué se gastará el dinero de la

gente y quienes serán los beneficiarios y luego fijar la presión fiscal correspondiente.

La inversión y tergiversación de estos conceptos ha

producido la corrupción galopante que asola a la Argentina, donde es posible

ver a políticos revoleando bolsos con

millones de dólares en un convento religioso o a los hijos de esos seudo

exitosos “empresarios” contando otros millones robados mediante impuestos

cobrados a la gente.

La progresividad tributaria no debe ser confundida con la

necesidad de llenar la caja o el presupuesto que unilateralmente se fije la

política, ni este presupuesto debe

confeccionarse a espaldas de la realidad económica de los vecinos.

En

particular no debe incrementarse para incorporar más cargos políticos afines o

elevar salarios, dietas y viáticos para la clase política. Es lo opuesto que

deben hacer quienes afirman que trabajan para los vecinos.

Los municipios cobran impuestos unicamente para devolver servicios

básicos. Los servicios opcionales o excepcionales se cobran aparte. Asimismo, está obligado a contestar todas las solicitudes y requerimientos que

los vecinos le efectúen en razón de una obligación legal que la Administración

tiene o en razón del ejercicio de un

derecho constitucional de dichos vecinos. Esta actividad, como obligación

básica del Estado, no puede estar sujeta a arancelamiento o tasa alguna, pues

entre otras, esa es la razón por la cual ese mismo Estado cobra los impuestos

generales.

Y estos aranceles, tasas o derechos no son progresivos, sino

que los pagan generalmente los de abajo. Es decir no se cobra a los “ricos”

para dejar de cobrar a los “pobres”, sino que se les cobra más a ambos.

Y eso es lo que pasa por ejemplo con el anexo II denominado

eufemísticamente “Derechos de Oficina” de la ordenanza sancionada.

Pero esta no es la oportunidad de efectuar un análisis puntual y detallado de cada impuesto, tasa y

derecho, así como la modificación de sus bases imponibles y alícuotas a aplicar, que

será motivo de la próxima nota.

Ahora corresponde señalar en qué contexto fiscal y económico

se encuentra la Municipalidad de Ushuaia y como se diferencia privilegiadamente

de los restantes municipios del país.

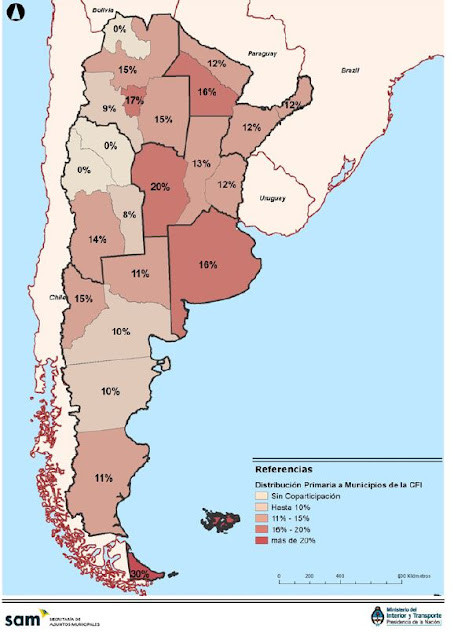

De manera similar a lo que ocurre con el reparto de recursos

entre el Estado nacional y las 23 jurisdicciones de nivel provincial, en virtud

del Acta Acuerdo Nación-Provincias ratificado por la Ley 25.570, las provincias

distribuyen entre sus municipios parte de sus ingresos.

La masa coparticipable

se conforma con parte de lo recibido por cada provincia más lo recaudado en concepto de tributos

netamente de potestad provincial (ingresos brutos locales y multilaterales,

sellos y regalías petroleras y gasíferas en el caso de Tierra del Fuego).

El Municipio de Ushuaia se encuentra en una posición financiera y económica muy superior a la mayoría de los

municipios del país.

En efecto el municipio a diferencia de los del resto del país tiene como recursos originarios propios los impuestos inmobiliario y automotor, normalmente asignados a las provincias y recibe además de las tasas y contribuciones (las ordenanzas fiscal e impositiva anual) los siguientes recursos:

1) El 15% de la coparticipación federal entregada a la

Provincia por la Nación.

2) El 10% de las regalías de hidrocarburos y pesqueras.

3) El 30% de lo recaudado en concepto de impuesto a los

ingresos brutos directos

4) El 30% de lo recaudado en concepto de impuesto a los

ingresos brutos multilaterales.

5) El 30% de lo recaudado en concepto de impuesto de sellos.

El caso fueguino merece destacarse por tratarse de una

provincia que se creó de origen con la cesión a sus municipios del impuesto

automotor y el impuesto inmobiliario urbano.

Es decir que el municipio de Ushuaia, se diferencia notablemente por el significativo y mayor nivel de recursos fiscales que posee, pues a nivel general se observa que, salvo en el

caso de Tierra del Fuego, el esquema de distribución de los recursos nacionales

y provinciales resulta bastante homogéneo, con un sesgo que favorece a las

arcas provinciales y que relega el financiamiento de las políticas públicas

llevadas adelante por los gobiernos municipales.

Ninguna provincia salvo Tierra del Fuego reparte a sus

municipios una mayor proporción de los recursos provenientes de la

coparticipación federal de lo que distribuye de sus propios impuestos

provinciales.

Ahora bien, los ingresos municipales provienen de la

recaudación propia (impuestos, tasas, y contribuciones) y de las

transferencias desde otras jurisdicciones (Nación y provincia).

Sin embargo, el

artículo 9 de la Ley 23.548 (Régimen Transitorio de Distribución de Recursos entre la Nación y las Provincias)

establece que las provincias adherentes al régimen se obligan a no aplicar por

sí, ni por medio de los organismos administrativos y municipales de su jurisdicción, sean o no autárquicos, gravámenes

locales análogos a los nacionales a ser distribuidos por la ley.

En la

práctica esto opera como una limitación

para los gobiernos locales al restringir su capacidad de imponer impuestos,

tasas o contribuciones.

Lo que esto significa es que los municipios no pueden transformar sus régimenes recaudatorios en copias encubiertas de los provinciales ni los nacionales. Y que la interpretación y aplicación de esta ley convenio corresponde al fuero judicial federal.

Entre las funciones esenciales más relevantes que

corresponden a los municipios, se destacan especialmente los servicios públicos

esenciales como el alumbrado, barrido y limpieza de su ejido, la sanidad, el

trazado de calles, el control urbanístico y del tránsito, la conservación de

monumentos y valores locales, el control sobre la radicación y funcionamiento

de comercios y establecimientos industriales y la inspección de las condiciones

de higiene y salubridad en los accesos y en los lugares públicos.

En la Carta Orgánica de Ushuaia, se establece que los

recursos provenientes de alumbrado, riego, limpieza, aguas corrientes y demás servicios públicos deben,

necesariamente, ser afectados en primer término a la financiación de dichos

servicios. Otro dato relevante es que el Municipio de Ushuaia en

promedio, el 75% del total de su gasto corriente es en concepto de personal,

entendido éste como la suma de los salarios de sus empleados públicos, más el gasto político en dietas, asesores,

viáticos, y personal político transitorio, y que el municipio es

considerado grande, con un elevado grado de habitantes por mt2, una población

estable que supera las 50.000 personas, con más de 20.000 viviendas.

Estos son datos oficiales de la Secretaría de Asuntos

Municipales de la Nación. Ante esta realidad, el municipio de Ushuaia no cuenta con mucho margen para justificar un

incremento de la presión fiscal a sus vecinos sin explicar detalladamente como

presupuesta su gasto, sea estableciendo tasas o derechos sin causa o que se

superponen total o parcialmente con gravámenes locales análogos a los

nacionales a ser distribuidos por la ley federal 23.548, sea incrementando los

montos vía modificación de las bases imponiblen o el aumento desproporcionado de las

alícuotas.

La Carta Orgánica Municipal que están obligados a cumplir

los concejales y el Intendente, dispone claramente la obligación

de explicar y escuchar previamente (diálogo democrático) a los vecinos y sectores

sociales de la ciudad, acerca de cómo, en qué y en quienes habrá de

presupuestarse el gasto fiscal corriente, y de qué manera se justifica el nuevo

cuadro tributario que se pretende paguen los vecinos.

Así, el artículo 8 de la Carta taxativa e imperativamente establece la obligación de la clase política en ejercicio del poder de publicar en el sitio web y en el boletín oficial municipal "su estado de ingresos y egresos con cuadro de disponibilidades y las altas y bajas del personal", y le hemos puesto una severa consecuencia: "El incumplimiento de esta norma determina la nulidad absoluta e insanable del acto administrativo que no ha sido debidamente publicitado". Es decir de los ingresos, gastos y las designaciones y contrataciones que se efectuén y no se publiquen dentro de los 30 días son nulas. Y cualquier vecino puede solicitar su nulidad, porque conforme al art. 13, "Los derechos personales y garantías reconocidos en esta Carta Orgánica son de aplicación operativa. Su ejercicio, aplicación o cumplimiento no pueden ser menoscabados por ausencia o insuficiencia de reglamentación.", ni tales derechos pueden ser " alterados, modificados o restringidos so pretexto de normas que reglamenten su ejercicio" (art. 14).

El dictado del Codigo Fiscal y la Ordenanza impositiva anual, también llamada "tarifaria", deben estar sujetos "a los principios tributarios que la presente Carta Orgánica determine" Art. 37, inc 6).

Vale la pena señalar que los denominados "derechos" que se fijan en estas ordenanzas no están permitidos por dicha Carta, tal como lo dispone el art. 37, que solo se refiere a impuestos, tasas y contribuciones.

Los principios tributarios que la Carta ordena cumplir en las ordenanzas son claramente explicitados en el art. 93:

"El sistema tributario y las cargas públicas municipales se fundamentan en los principios de:

1) legalidad,

2) equidad,

3) capacidad contributiva,

4) uniformidad,

5) simplicidad,

6) certeza,

7) no confiscatoriedad e

8) irretroactividad.

Procura la armonización con el régimen impositivo provincial y federal, sin vulnerar la autonomía municipal.

No existen impuestos o tasas sin ordenanza previa dictada al efecto.

Las tasas son siempre retributivas de servicios determinados y efectivamente prestados.

Deben fijarse estructuras progresivas de alícuotas, exenciones y otras disposiciones tendientes a graduar la carga fiscal para lograr el desarrollo económico y social de la Comunidad."

Inmediatamente, y por la otra cara de la misma moneda, la Carta define establece los requisitos mínimos en cuanto al gasto fiscal de esos impuestos y tasas.

Lo hace en el art. 95, definiendo el presupuesto como:

"El instrumento financiero del programa de gobierno y de su control. Prevé los recursos pertinentes, autoriza las inversiones y gastos, fija el número máximo de personal de planta permanente y temporaria, y explicita los objetivos que deben ser cuantificados, cuando su naturaleza lo permita.

Debe ser analítico y programático, comprendiendo la totalidad de los gastos y recursos, clasificados de tal forma que pueda determinarse con precisión y claridad del área al cual son asignados.

Con él se asegura el cumplimiento de los principios generales y universalmente aceptados en las finanzas públicas.

El proyecto de presupuesto debe ser acompañado por un mensaje explicativo de sus términos económico-financieros y del programa de gobierno."

En lenguaje sencillo, cuanto se quiere recaudar de los vecinos y porqué.

Además y no menos importante, este presupuesto se debe participar a los vecinos. Así lo dispone el art. 96.

Y lo que se debe explicar y participar es lo que dispone el art. 97, que ordena una "eficiencia, celeridad, economía, imparcialidad y al mismo tiempo

racionalización del gasto público" en las ordenanzas presupuestarias, que deben contener obligatoriamente:

1) la totalidad de los servicios públicos que presta la Municipalidad, consignando en cada caso el equipamiento, erogaciones previstas, recursos humanos asignados a cada uno y metas propuestas.

2) Que "El personal asignado a funciones políticas no goza de estabilidad. No puede dictarse norma alguna que tenga por objeto acordar al mismo remuneraciones extraordinarias de ninguna clase y por ningún concepto"

3) Que "Las partidas presupuestarias afectadas a la cobertura de los gastos de funcionamiento del Municipio, deben propender a no superar el CINCUENTA POR CIENTO (50%) de los ingresos totales permanentes por todo concepto del Estado Municipal. A tal efecto se procura establecer un mecanismo de disminución gradual de tales gastos". Gastos de funcionamiento significa solo los gastos operativos de personal, inmuebles, rodados y artículos de oficina.

Notése que aquí se expresa claramente el segundo modelo de recaudación fiscal: No se llega a ese 50% por el aumento de la carga fiscal a los vecinos, sino por la reducción del gasto fiscal.

Y finalmente, está art. 145, que ordena a los concejales integrantes de la Comisión de Información y Debate Ciudadano, "someter a conocimiento y debate público los pre-dictámenes originales de mayoría y minoría que en relación a todo proyecto de ordenanza y pedido de informe se produzca en las comisiones temáticas individual o conjuntamente" en audiencia pública donde los vecinos tendrán la posibilidad de observar, aportar o criticar el régimen impositivo propuesto.

Deben preguntarse los vecinos de Ushuaia si todo esto se ha cumplido, o por el contrario, los concejales simplemente se "cortaron" solos al votar la tarifaria.